1. Общие тенденции развития животноводства в Украине

Разведение сельскохозяйственных животных в Украине имеет несколько целей. Во-первых, это получение мяса. На мясо разводят крупный рогатый скот, свиней, птицу. Большим спросом также пользуется мясо птиц. Во-вторых, сельское хозяйство вырабатывает другие продукты животноводства – молоко, яйца, шерсть и т.д.

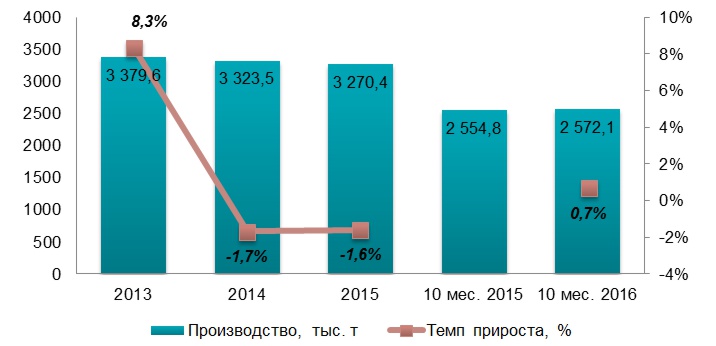

Реализация животных на убой в 2014-2015 годах немного уменьшилось, однако в текущем году количество мяса в живом весе опять увеличивается.

Диаграмма 1.1

Динамика производства мяса в Украине в живом весе, тыс. тонн

Источник: по данным Государственной службы статистики Украины

Основу животноводческой отрасли в Украине составляет крупный рогатый скот, свиньи и птицы.

По состоянию на 1 декабря 2016 года поголовье крупного рогатого скота в Украине составило 3,9 млн. голов, поголовье свиней – 7,1 млн. голов, а поголовье птицы – 213,2 млн. голов.

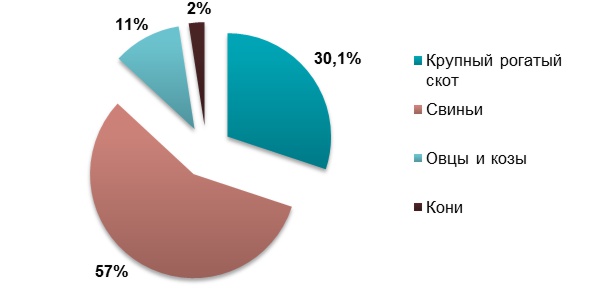

Диаграмма 1.2

Структура поголовья сельскохозяйственных животных в Украине (кроме птиц) на начало 2016 г., %

Источник: по данным Государственной службы статистики Украины

В целом в поголовье сельскохозяйственных животных наблюдается тенденция к уменьшению. Это обусловлено общим экономическим кризисом, который повысил себестоимость разведения животных и уменьшил спрос на некоторые виды мяса в связи с поднявшейся ценой, а также потерей контроля над некоторыми территориями Украины.

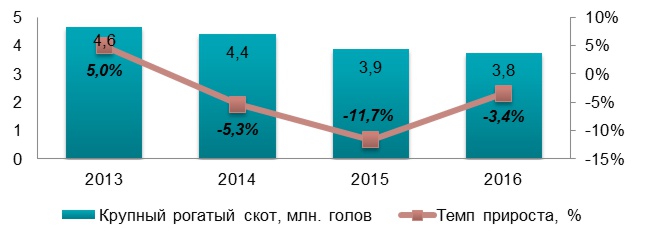

Крупный рогатый скот

По сравнению с 2013 годом, в начале 2016 года численность крупного рогатого скота составила на 15% меньше.

Природные условия Украины дают возможность заниматься разведением сельскохозяйственных животных с большей или меньшей эффективностью на всей территории страны. Лидерами по выращиванию крупного рогатого скота являются Винницкая, Львовская, Полтавская, Хмельницкая и Черниговская области, доля которых на начало 2016 года суммарно составила почти треть всего поголовья КРС.

Диаграмма 1.3

Динамика поголовья крупного рогатого скота в Украине на начало года в 2013-2016 гг., млн. голов

Источник: по данным Государственной службы статистики Украины

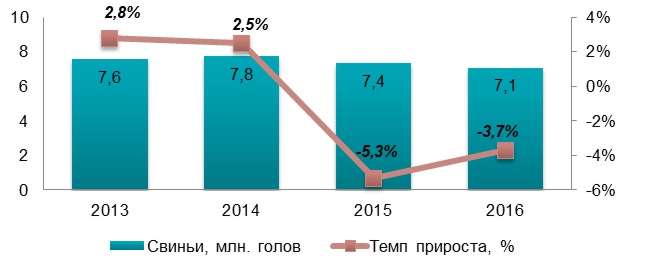

Свиньи

Поголовье свиней в начале 2016 года уменьшилось на 4% по сравнению с 2013 годом.

Наибольшая численность свиней в это время была зафиксирована в Днепропетровской, Донецкой, Киевской, Полтавской и Тернопольской областях.

Диаграмма 1.4

Динамика поголовья свиней в Украине на начало года в 2013-2016 гг., млн. голов

Источник: по данным Государственной службы статистики Украины

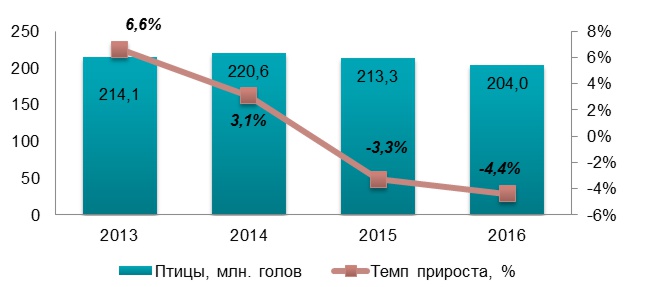

Птица

По сравнению с 2013 годом, в начале 2016 года численность поголовья птицы составила на 1,6% меньше.

Разведение птицы более консолидировано, чем КРС и свиней. На 01.01.2016 года доля Винницкой, Днепропетровской, Киевской, Хмельницкой и Черкасской областей составила 52% от общей численности птицы во всех типах хозяйств. Донецкая область, занимавшая в 2013 году пятое место по количеству поголовья птиц, из-за частичной оккупации и военных действий в нынешнем году имела 1,8% численности птиц.

Диаграмма 1.5

Динамика поголовья птиц в Украине на начало года в 2013-2016 гг., млн. голов

Источник: по данным Государственной службы статистики Украины

Стоимость выращивания сельскохозяйственных животных тесно связана с развитием кормовой базы. В животноводстве используются такие виды корма, как концентрированные (в т.ч. комбикорма), грубые, сочные, зелёные и минеральные. В зависимости от отрасли животноводства доли разных видов кормов варьируются. Концентрированный корм, кроме комбикорма, включает зерно и продукты переработки зерновых и масличных культур. Сено и солома относятся к грубым кормам, которые получают с естественных сенокосов и как побочные продукты зерновых культур, а силос и корнеплоды – к сочным. Зелёный корм животные получают во время выпаса на естественных или культурных пастбищах либо как зелёную подкормку. Используются также корма животного происхождения – отходы мясной и рыбной промышленности.

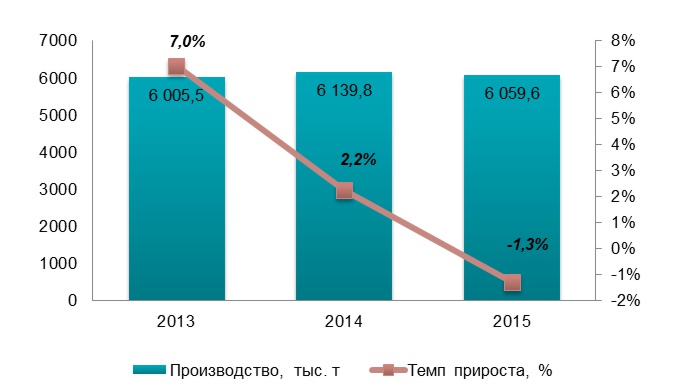

Диаграмма 1.6

Динамика производства готовых кормов для КРС, свиней и птиц в Украине в 2013-2015 гг., тыс. т

Источник: по данным Государственной службы статистики Украины

Сельское хозяйство в Украине получает государственную поддержку. Так, согласно бюджетной программе поддержки животноводческой отрасли предусмотрено частичное возмещение субъектам хозяйствования стоимости закупленных для дальнейшего разведения сельскохозяйственных животных. Такие выплаты осуществляются в размере до 50% стоимости животных, купленных в период с октября прошлого года до октября этого года. Эта государственная программа дополнительно предусматривает частичную компенсацию процентной ставки по банковским кредитам, полученным для закупки молодняка животных, оборудования для животноводческих ферм и комплексов, а также стоимости постройки и реконструкции животноводческих ферм, кооперативных мясоперерабатывающих предприятий и т.п. Планируется, что в 2017 году будет отменён специальный режим НДС для аграриев, что снизит возможности развития производства.

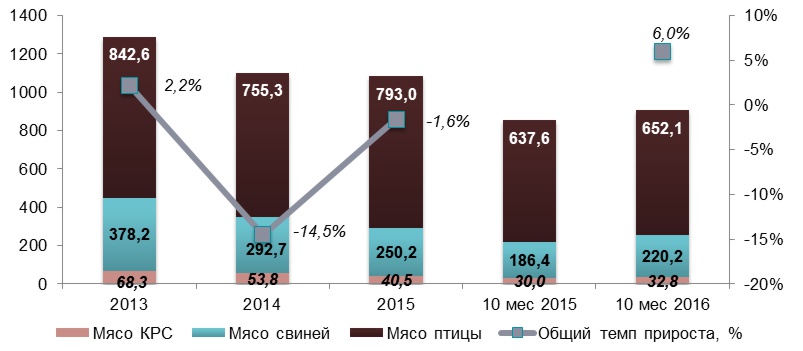

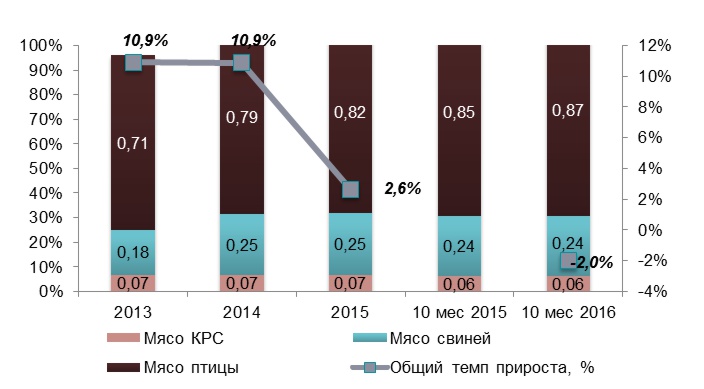

Ёмкость рынка мяса КРС, свиней и птицы в 2015 году снизилась на 16% по сравнению с 2013 годом. Производство осталось на том же уровне, импорт существенно уменьшился и увеличение экспорта не полностью это компенсировало. За январь-октябрь 2016 года по сравнению с аналогичным периодом 2015 года все показатели ёмкости рынка выросли на 2-7%.

Диаграмма 1.7

Емкость рынка мяса КРС, свиней и птиц в Украине в 2013-2016 гг., тыс. тонн

Источник: по данным Государственной службы статистики Украины

Рынок мяса в Украине заполен преимущественно местной продукцией, однако её доля различается относительно разных видов мяса. Так, доля мяса КРС отечественного производства за последние четыре года составляла минимум 95%. Несколько больше импортной продукции среди мяса птицы, доля местного продукта в аналогичный период была равна 90-93%. Значительно изменилась ситуация со свининой: на начало периода количество импортной продукции на рынке составляло 40%, но в последующие года её доля снизилась почти до 1% в 2016 году.

Диаграмма 1.8

Доля отечественного мяса КРС, свиней и птиц на рынке Украины в 2013-2016 гг., %

Источник: по данным Государственной службы статистики Украины

2. Динамика производства продукции в Украине (КРС/свинина/птица)

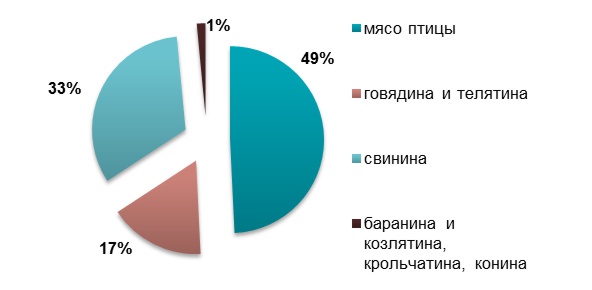

Основными видами мяса, которое производят в Украине, являются мясо птицы, свинина и мясо крупного рогатого скота. Мясо других животных также употребляют в пищу, однако их доля остаётся незначительной.

Диаграмма 2.1

Структура производства мяса в Украине в 2015 г., %

Источник: по данным Государственной службы статистики Украины

В Украине разведение сельскохозяйственных животных для производства мяса не сосредоточено в границах какой-то одной области, а распространено на всей территории. Лидерами по этому показателю как в 2013 году, так и в 2016 году являются Винницкая, Днепропетровская, Киевская, Львовская и Черкасская области, их суммарная доля составляет около половины объёма страны.

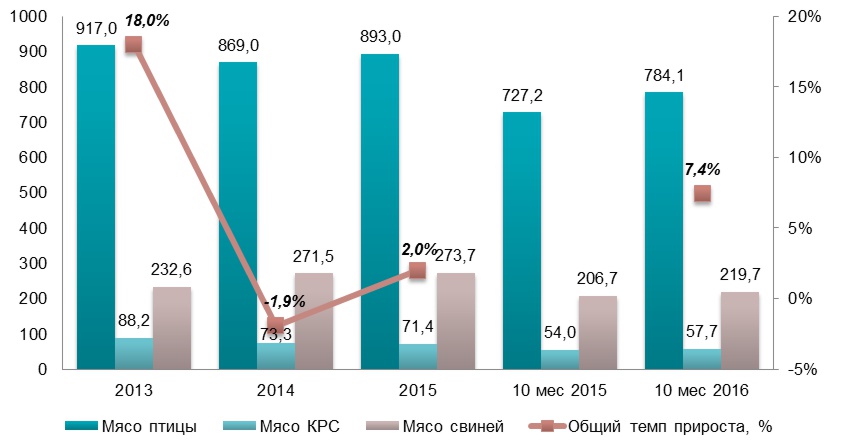

Производство основных видов мяса в Украине в 2015 году было на уровне 2013 года, а за 10 месяцев 2016 года по сравнению с аналогичным периодом 2015 года производство выросло на 7,4%, прирост наблюдается по всем видам мяса.

Диаграмма 2.2

Динамика производства разных видов мяса в Украине в 2013-2016 гг., тыс. т

Источник: по данным Государственной службы статистики Украины

Птица

В структуре производства мяса в Украине лидирует мясо птицы, что, кроме вкусовых качеств этого продукта, обусловлено его преимуществами перед другими видами мяса. Так, мясо птицы имеет более доступную цену и, в отличие от свинины, является диетическим продуктом.

Не смотря на это, в 2015 году мяса птицы было произведено на 2,6% меньше, чем в 2013. Однако объёмы производства этого продукта за 10 месяцев 2016 года превысили объёмы за аналогичный период 2015 года.

Производство мяса птицы ещё более сконцентрировано географически, доля только Черкасской области составила 37,5%, а 86% всего производства приходится на пять областей.

Крупный рогатый скот

Сильнее всего снизилось производство говядины и телятины. По сравнению с 2013 годом, в 2015 году этого вида мяса произвели на 19% меньше.

По производству свежего мяса крупного рогатого скота за 10 месяцев 2016 года лидируют Винницкая, Тернопольская, Киевская, Ровненская и Одесская области, их суммарная доля составила 56%.

Свинина

Производство свинины в 2015 году возросло на 17,7% по сравнению с 2013 годом. Это связано, в частности, с увеличением количества экспорта свинины.

География производства свежей свинины заметно отличается от мяса КРС, тут наибольшие доли имеют Донецкая, Полтавская, Львовская, Днепропетровская и Киевская области, их удельный вес составляет 73% общего объёма производства данного вида продукта в январе-октябре 2016 года.

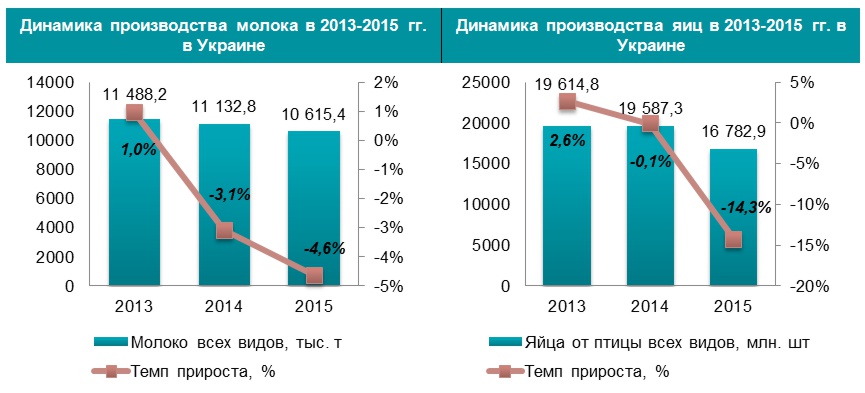

В производстве других видов продукции животноводства также отмечается тенденция к сокращению. Объём производства молока за 10 месяцев 2016 года уменьшился на 2,3%, а яиц – на 10,5% по сравнению с аналогичным периодом прошлого года.

Диаграмма 2.3

Динамика производства молока и яиц в Украине в 2013-2015 гг.

Источник: по данным Государственной службы статистики Украины

2. Тенденции развития животноводческих комплексов

На 1 января 2016 года в Украине насчитывалось 355 сельскохозяйственных предприятий, в которых поголовье КРС составляло свыше 1 тыс. голов, 283 предприятия с численностью поголовья свиней более 2 тыс. голов и 144 предприятия с численностью птицы 50 тыс. голов и больше.

Животноводческие комплексы, которые выращивают КРС, в зависимости от направления своей деятельности делятся на мясные, молочные и мясо-молочные. Это влияет на закупаемые породы скота и его поло-возрастную структуру.

Крупные животноводческие комплексы преимущественно находятся в частной собственности и имеют иностранные инвестиции.

К числу производителей продуктов животноводства относятся, в частности, крупные агрокомплексы. Агрокомплексы могут иметь узкую животноводческую направленность или заниматься разведением нескольких видов сельскохозяйственных животных. Преимущество агрокомплексов в том, что, кроме животных, они выращивают зерновые и масличные культуры, которые сами или в форме отходов производства идут на корм скоту, свиньям и птице. Животноводство может быть также побочным видом деятельности таких компаний. Крупные производители дополнительно строят собственные комбикормовые заводы, обвалочные цеха и даже мясоперерабатывающие заводы. Таким образом, агрокомплексы связывают все этапы производства – от подготовки кормовой базы до переработки мяса и его реализации. Например, в группу компаний ПАО «Мироновский хлебопродукт» входят компании по производству зерновых и комбикорма, выращиванию птиц и производству мяса, а также мясопереработке (ЧАО «Украинский бекон» и Мироновский мясоперерабатывающий завод «Легко»).

Наибольшими производителями свинины по количеству маточного поголовья являются, АПК-Инвест, Глобинский свинокомплекс, Даноша, Агропродсервис, АК Слобожанский, Нива Переяславщины, АК Калита и др.

К крупнейшим производителям мяса птицы в Украине относятся «Мироновский хлебопродукт», «Комплекс Агромарс», «Владимир-Волынская птицефабрика», АПГК «Днепровская», «Агро-Овен», «Пан Курчак», ПКФ «Варто».

Крупные животноводческие комплексы поставляют продукцию как на внутренний, так и на внешний рынок. К примеру, МХП отмечает, что основным фактором увеличения объёма его продаж в третьем квартале 2016 года был как раз рост экспорта. Расширение географии поставок – один из перспективных способов расширения бизнеса производителей мяса. Корпорация «Сварог Вест Груп» в текущем году отгрузила первую партию в Грузию. Национальное агентство продовольствия Грузии также дало разрешение на поставку свинины агрохолдингу KSG Agro.

Продовольственная и сельскохозяйственная организация ООН (FAO) среди наиболее перспективных рынков экспорта для Украины назвала Монголию, Таджикистан, Туркменистан и Сербию. Согласно совместному прогнозу FAO и ОЭСР, в ближайшее десятилетие возрастёт спрос на мясо в Азии и Африке.

В декабре 2016 года Украина согласовала форму ветеринарного сертификата для экспорта говядины в Египет.

Среди прочих рисков, производство мяса зависит от эпизоотической ситуации. В Украине, как и в других странах, периодически возникают вспышки болезней животных – птичьего гриппа, африканской чумы свиней и нодулярный дерматит крупного рогатого скота. Это приводит к убыткам производителей, поскольку всё поголовье в таком случае утилизируется. Предпринимаемые превентивные меры, как показывает практика, не всегда могут быть эффективными, так что вирусные заболевания сельскохозяйственных животных фиксируются довольно часто.

Государственная поддержка производства сельскохозяйственной продукции выражается, в частности, в механизме возмещения НДС. В первой десятке компаний, которые получили в ноябре этого года наибольшее по сумме возмещение, находится, например, «Мироновский хлебопродукт».

Производители мяса уделяют много внимания расширению производства и модернизации производственной базы – закупке нового оборудования, улучшению производственных зданий и инженерных коммуникаций. Например, агрохолдинг KSG Agro заявил, что в следующем году инвестирует в развитие около 14 млн. грн. Из них 12 млн. грн. будет направлено на модернизацию и расширение свинокомплекса, поскольку компания хочет развивать экспорт. "Мироновский хлебопродукт" собирается привлечь 500 млн. долларов инвестиций для реализации второго этапа развития в Винницкой области, а конкретно – для строительства птицефабрики с автономным источником энергии.

К примеру, «Агропродсервис», один из крупнейших свиноводческих комплексов, в 2016 году получил инвестиционный кредит для закупки оборудования. Чтобы иметь завершённый цикл производства, компания уже приобрела в 2014 году производственные мощности Тернопольского мясокомбината и планирует запустить цеха охлаждённого мяса и колбасных изделий.

3. Внешняя торговля продукцией животноводства

Сектор животноводства является одним из приоритетных направлений в развитии отечественного агропромышленного комплекса. В структуре валовой сельскохозяйственной продукции доля животноводства составляет около 22%.

Состояние внутреннего рынка оказывает влияние на развития внешнеэкономической деятельности в сегменте животноводства. Основными факторами, которые влияли на динамику внешней торговли Украины в сегменте экспортно-импортных поставок продукции животноводства в живом весе на протяжении 2013-2016 гг. являются:

- в 2016 году сохраняется тренд сокращения поголовья скота и птицы

- отсутствие целевой государственной финансовой поддержки животноводства, в частности предприятий-экспортеров АПК

- несовершенная система ценообразования и сбыта продукции животноводства

- несоответствующие механизмы поставки кормов и обеспечения ими и другими необходимыми ресурсами производителей продукции животного происхождения

- кризисные явления в экономике, а именно: нестабильность курса национальной валюты, сокращение уровня реальных доходов населения, стагнация рынка банковских и финансовых услуг

- сокращение объемов торгово-экономических операций с Российской Федерацией вследствие военно-политического конфликта

- уменьшение количества стран-партнеров в результате внедрения политики ограничений поставок продукции животного происхождения в живом весе из Украины через массовую заболеваемость животных

- различия в стандартах качества продукции животного происхождения в Украине и других странах

В течение 2013-2015 гг. продукция отечественного животноводства увеличивала присутствие на внешних рынках. Украина существенно расширила рынки сбыта мясопродукции, в частности продукция птицеводства поступала на рынки в ЕС.

Крупный рогатый скот

В течение 2013-10 мес. 2016 гг. прослеживается положительная динамика экспорта крупного рогатого скота в живом весе. По итогам 2015 года, экспорт КРС вырос на 68% в натуральном выражении в сравнении с предыдущим периодом. В 2016 году темпы прироста в сравнении с аналогичным периодом 2015 составили 3,3%.

Основными рынками сбыта КРС для Украины на протяжении анализируемого периода были Азербайджан и Египет. Преимущество экспортных поставок КРС в страны Азии и Африки объясняется тем, что в данных регионах отсутствуют необходимые условия для выращивания таких животных.

Таблица 4.1

Динамика экспорта КРС за 2013-10 мес. 2016 гг., в натуральном выражении

Источник: по данным Государственной службы статистики Украины

Незначительные объемы поставок говядины обусловлены наличием ряда проблем в сегменте выращивания КРС в Украине. С 2015 года, постепенно растет экспорт свежей и мороженой говядины, за 10 месяцев 2016 ее поставки за рубеж увеличились в среднем на 5,2% к предыдущему периоду.

Свинина

В течение 2013-2015 гг. в Украине фактически отсутствовал экспорт свиней в живом весе. По итогам 2015 года, Украина экспортировала всего 622 шт. голов свиньи. Однако, в 2016 году Украина экспортировала около 20,9 тыс. шт. свиней, при этом все поставки были в Грузию.

Сокращение экспортных поставок свинины объясняется тем, что ряд государств (в т. ч. Молдова, Беларусь, Армения) ввели запрет на поставки живых свиней, мяса и кормов из Украины из-за массового заболевания африканской чумой свиней. С начала 2017 года Молдова отменила запрет, что приведет к восстановлению поставок.

Таблица 4.2

Динамика экспорта свинины за 2013-10 мес. 2016 гг., в натуральном выражении

Источник: по данным Государственной службы статистики Украины

Птица

Введенное эмбарго на ввоз мяса и поголовья животных из Украины в Молдову существенно повлияло на показатели экспорта птицы. Как следствие, в 2015 году Украина не экспортировала птиц в живом весе (до 2015 года Молдова была основным импортером из Украины). С 2017 года экспорт может возобновиться.

Основной удельный вес в структуре мясного экспорта приходится на мясо птицы. Это объясняется тем, что отрасль птицеводства наиболее развита в Украине.

Таблица 4.3

Динамика экспорта птицы за 2013-10 мес. 2016 гг., в натуральном выражении

Источник: по данным Государственной службы статистики Украины

Как и в натуральных показателях, на протяжении 2013-2016 гг. основная часть валютной выручки от экспорта поступала от мяса птицы. Общая сума экспорта мяса в денежном выражении за 10 мес. 2016 года составляла 303,7 млн. дол. Отрицательные темпы прироста в 2016 году к предыдущему периоду обусловлены сокращением экспорта свинины на 94%.

В 2016 году Украина получила доступ на рынок охлажденной говядины и мяса птицы Израиля. Сейчас осуществляется гармонизация отечественных стандартов с международными нормами, что позволит украинским производителям расширить экспортные возможности.

Диаграмма 4.1

Динамика экспорта мяса птицы, КРС, свинины в денежном выражении за 2013-10 мес. 2016 гг., млн. дол.

Источник: по данным Государственной службы статистики Украины

Учитывая то, что отрасль животноводства в Украине является низкорентабельной, а также во избежание перенасыщения рынка, в течение 2013-2016 гг. Украина сократила импортные поставки поголовья КРС, свиней, птицы и свинины.

Крупный рогатый скот

В период 2013-2015 гг. наблюдалась тенденция к сокращению импорта крупного рогатого скота в живом весе. За 2015 год Украина импортировала 396 голов КРС. В 2016 году, количество импорта увеличилось за счет наращивания импорта из Чехии (на протяжении исследуемого периода Чехия была основным импортером КРС в Украину).

До 2015 года на рынке объемы импорта говядины сокращались. Цены на импортное мясо КРС превышают цены по данному виду продукции от внутренних производителей, соответственно импортировать такую продукцию не выгодно. Государственная служба Украины по вопросам безопасности пищевых продуктов и защиты потребителей в 2016 году разрешила импорт говядины из Польши. Вследствие чего, импорт мяса КРС увеличился в 2016 году в сравнении с аналогичным периодом предыдущего года.

Таблица 4.4

Динамика импорта КРС за 2013-10 мес. 2016 гг., в натуральном выражении

Источник: по данным Государственной службы статистики Украины

Свинина

На протяжении 2013-10 мес. 2016 гг. стремительно сокращается динамика объемов импорта поголовья свиней в Украину. Это связано с запретом на ввоз живой свиньи и свинины в Украину из-за АЧС. Основным экспортером живых свиней в Украину на протяжении длительного периода была Германия (в 2013 году импорт составлял 194,7 тыс. шт.), однако в 2016 году поставки из этой страны сократились до минимума – 500 шт.

В течение 2013-2016 гг. Украина сократила объемы импорта мяса свиней из-за насыщения рынка свининой украинского производства. Прекращение экспорта мяса свиней в Россию способствовало увеличению присутствия украинской свинины на внутреннем рынке. Рекордное сокращение импорта свинины в 2014 году в сравнении с 2013 в 5 раз, что связано со снижением спроса и невыгодностью импорта в связи с девальвацией национальной валюты.

Таблица 4.5

Динамика импорта свинины за 2013-10 мес. 2016 гг., в натуральном выражении

Источник: по данным Государственной службы статистики Украины

Птица

В структуре импорта с/х животных, в течение 2013-10 мес. 2016 гг. преобладают поставки птиц в живом весе, в частности кур, гусей, уток, индюков и цесарок. Динамика импорта птицы в Украину на протяжении исследуемого периода сокращается. Это связано с тем, что Украина применила эмбарго на ввоз птицы из ряда стран, что соответственно повлияло на общий показатель.

Основными поставщиками птицы в живом весе в Украину на протяжении 2013-10 мес. 2016 гг. были страны Европы, в том числе Польша, Германия, Испания, Венгрия.

С 2014 года Украина наращивает объемы импорта мяса птицы. При этом, наибольшую долю в структуре импорта мяса занимает мясо птицы и ее субпродукты. За 10 мес. 2016 года Украина импортировала мяса птицы на 43,6% больше, чем за аналогичный период 2015 года. Это объясняется высоким спросом на данный вид продукции на рынке.

Таблица 4.7

Динамика импорта птицы за 2013-10 мес. 2016 гг., в натуральном выражении

Источник: по данным Государственной службы статистики Украины

В течение 2013-2016 гг. динамика импорта мяса птицы, КРС и свинины в денежном выражении идет на спад. Сокращение объемов импорта в денежном эквиваленте в 2014 году по сравнению с 2013 годом объясняется значительным сокращением импортных поставок свинины в натуральном выражении.

Диаграмма 4.2

Динамика импорта мяса птицы, КРС, свинины в денежном выражении за 2013-10 мес. 2016 гг., млн.

Источник: по данным Государственной службы статистики Украины

По итогам 10 мес. 2016 года, Украина импортировала мяса на сумму 35 млн. дол., что меньше на 14%, чем по итогам аналогичного периода 2015 года. Из-за роста цен на импортную продукцию в связи с девальвацией гривны, украинцы стали потреблять преимущественно отечественную продукцию.

На протяжении 2015-10 мес. 2016 года география экспортно-импортных поставок мясопродукции фактически не менялась. Из-за изменений в отношениях с РФ было потеряно объемы экспорта отдельных товаров, в частности животного происхождения.

Крупный рогатый скот

Основными импортерами говядины из Украины за 10 мес. 2016 года являются страны СНГ: Беларусь – 54,2%, Казахстан – 15,8%, Азербайджан - 12,7%. Рынок Европы является крупным импортером говядины, поэтому экспорт говядины в ЕС имеет высокий потенциал. Для выхода на европейский рынок украинские производители должны усовершенствовать технологию переработки мяса и получить европейский сертификат.

Диаграмма 4.3

Структура экспорта мяса КРС за 10 мес. 2016 года в разрезе стран, в натуральном выражении, %

Диаграмма 4.4

Структура импорта мяса КРС за 10 мес. 2016 года в разрезе стран, в натуральном выражении, %

Источник: по данным Государственной службы статистики Украины

Значительные объемы поставок мяса КРС в течение 2016 года осуществлялись из Литвы – 53,9%, Польши – 22,3%, Беларусь – 10,8%.

Свинина

В текущем году, свинины украинские экспортеры поставляли больше всего в Грузию – 31,6%, Армению – 30%. Также Украина начала больше экспортировать свинины в Гонконг и Вьетнам.

Лидирующие позиции в импорте свинины в Украину занимает Германия – 48,1%. Также, существенная доля поставок осуществляется из Польши – 21,2%, Нидерландов – 15,6%, Бельгии – 10,0%.

Диаграмма 4.5

Структура экспорта свинины за 10 мес. 2016 года в разрезе стран, в натуральном выражении, %

Диаграмма 4.6

Структура импорта свинины за 10 мес. 2016 года в разрезе стран, в натуральном выражении, %

Источник: по данным Государственной службы статистики Украины

Птица

Украина экспортирует мясо птицы во множество стран. Крупнейшим импортером украинской птицы в 2016 остается Ирак - удельный вес - 28,3%, на втором месте Египет – 9,7%, на третьем – Нидерланды.

Основным поставщиком мяса на украинский рынок в 2016 году была Польша. За 10 мес. 2016 года на Польшу приходится больше половины объема поставок мяса птицы – 59,8%.

Диаграмма 4.7

Структура экспорта мяса птицы за 10 мес. 2016 года в разрезе стран, в натуральном выражении, %

Источник: по данным Государственной службы статистики Украины

Диаграмма 4.8

Структура экспорта мяса птицы за 10 мес. 2016 года в разрезе стран, в натуральном выражении, %

Источник: по данным Государственной службы статистики Украины

На данном этапе, украинское правительство работает над увеличением присутствия украинской мясной продукции на рынке Европы. Для этого осуществляется гармонизация санитарных и фитосанитарных требований Украины и ЕС. Положительным является то, что крупные птицеводы уже получили разрешение на экспорт мяса на европейский рынок, что соответствует тенденциям развития данной отрасли.

4. Ценовая политика в динамике

Анализ рынка животноводства в Украине отражает основные проблемы мясоперерабатывающей отрасли: сокращение объемов производства мяса и мясопродуктов, несоответствие систем сертификации качества продукции Украины и зарубежных стран, рост производственных затрат, отсутствие стратегического управления мясоперерабатывающими предприятиями, что приводит к росту себестоимости продукции и соответственно конечной цены.

В течение 2013-2016 гг. на рынке мяса (говядина, свинина, птица) наблюдалась устойчивая тенденция к росту цен производителей. Наибольшие темпы прироста цен по всем видам продукции наблюдались в 2014-2015 гг. Это связано с сокращением производства, повышением налогообложения аграриев, рост цен на энергоресурсы, импортные корма и средства защиты животных, а также девальвация гривны на валютном рынке.

В связи с приспособлением норм и стандартов качества продукции к международным нормам, украинские производители мяса вынуждены были модернизировать собственные технологии производства и повышать затраты. Это в свою очередь повлияло на рост себестоимости продукции.

Наряду с повышением закупочных цен, в течение 2013-2016 гг. наблюдалась устойчивая динамика роста цен реализации продукции на рынке.

Крупный рогатый скот

По итогам 10 мес. 2016 года среднерыночные цены на говядину в Украине в сравнении с 2013 годом выросли на 54%.

Максимальный прирост цен на мясо КРС зафиксирован в 2014 году, вследствие девальвации гривны, а также 2015 году в сравнении с 2014 годом. Средняя цена на говядину в 2015 составила 84,2 грн/кг, прирост за год – 18,8%. При этом, рост цен на говядину обусловлен сокращением поголовья крупного рогатого скота в Украине.

Диаграмма 5.1

Динамика средних цен производителей на говядину в 2013-10 мес. 2016 гг., грн/кг

Источник: по данным Государственной службы статистики Украины

Диаграмма 5.2

Динамика средних цен реализации на говядину в 2013-10 мес. 2016 гг., грн/кг

Источник: по данным Министерства экономического развития и торговли Украины

Свинина

Максимальный рост средних цен производителей на свинину в 2014-2015 гг. был обусловлен тем, что производители мяса в этот период столкнулись с проблемой распространения АЧС и закрытием внешнего и части внутреннего рынка. Чтобы компенсировать понесенные убытки, необходимо было повышать цены на продукцию.

За этот же период (2013-2016 гг.) рыночные цены реализации на свинину выросли на 47%. Наряду с повышением затрат на содержание поголовья свиней и сокращением производства свинины, цены на данный вид продукции росли. Максимальный прирост цен на свинину был в 2014 году – 27,1% к предыдущему году. Такое повышение стоимости мяса в рознице обусловлено ростом себестоимости продукции, а также перенасыщенностью рынка свинины.

Диаграмма 5.3

Динамика средних цен производителей на свинину в 2013-10 мес. 2016 гг., грн/кг

Источник: по данным Государственной службы статистики Украины

Диаграмма 5.4

Динамика средних цен реализации на свинину в 2013-10 мес. 2016 гг., грн/кг

Источник: по данным Министерства экономического развития и торговли Украины

Птица

Наибольший прирост розничных цен на рынке в 2016 году в сравнении с 2013 годом зафиксирован по продукции мяса птицы. Цены выросли на 93%. Среднерыночные цены реализации повышались пропорционально росту себестоимости продукции. Это связано с тем, что на протяжении периода 2013-2016 гг. на мясо птицы был наибольший спрос.

Диаграмма 5.5

Динамика средних цен производителей на птицу в 2013-10 мес. 2016 гг., грн/кг

Источник: по данным Государственной службы статистики Украины

Диаграмма 5.6

Динамика средних цен реализации на птицу в 2013-10 мес. 2016 гг., грн/кг

Источник: по данным Министерства экономического развития и торговли Украины

Мясо и мясопродукты являются социальными товарами, поэтому в целях защиты интересов потребителей, государство на протяжении 2013-2016 гг. проводило постоянный мониторинг и контроль цен на рынке.

Наибольшее влияние на стоимость конечной продукции на рынке мяса в Украине имела инфляция. В связи со сложной политической и экономической ситуацией в Украине, а также резким сокращением основных макроэкономических показателей: снижение ВВП, дефицит бюджета, падение индексов промышленного производства и т.д., значительно повысился уровень индекса потребительских цен. За 2015 год ИПЦ составил 143%. Соответственно рыночные цены выросли, что касается и цен на мясо и мясопродукты.

5. Потребительские предпочтения на рынке мяса в Украине

Уровень производства мяса и его потребления является одним из главных индикаторов развития отрасли животноводства в стране. В 2014 - 2016 годах в связи со снижением уровня покупательной способности населения несколько изменился рацион украинцев. В потреблении стали преобладать более дешевые продукты, вытесняя натуральное мясо и продукты его переработки.

На сегодня из всех отраслей животноводческого комплекса положительную динамику за последние годы демонстрирует птицеводство. Эта отрасль является наиболее прибыльной. Учитывая низкую покупательную способность населения Украины, это мясо, особенно, курятина преобладает в потреблении больше всего.

Производство говядины в Украине с каждым годом снижается, как и потребление этого вида мяса. Основной причиной считается отсутствие государственной поддержки, нестабильность цен на рынке. В Украине также сокращается потребление свинины. На сегодня ситуация с африканской чумой свиней почти не контролируется. Качественной свинины в Украине практически нет, цены на нее постоянно растут, что влияет на потребительские предпочтения.

Диаграмма 6.1

Динамика потребления мяса в Украине на душу населения в 2013-10 мес. 2016 гг., кг за период

Источник: по данным Государственной службы статистики Украины

В течение 2013-10 мес. 2016 гг. динамика потребления мяса в Украине сокращается. Небольшой прирост наблюдался в 2016 году за 10 месяцев в сравнении с аналогичным периодом предыдущего года, потребление увеличилось на 4,3% и составило 41,5 кг на душу населения.

Главными факторами, которые влияют на существенное сокращение потребления мяса в Украине является неблагоприятная ценовая ситуация на рынке животноводческой продукции. В течение 2013-2016 гг. на рынке наблюдалась тенденция к росту цен по всем видам мяса, что обусловлено множеством факторов – инфляция, сокращение производства, ограничения по выпуску продукции и т.д.

Потребление мяса в Украине в 2014 году составило 54,1 кг, то в 2015 году сократилось на 5,9% - до 50,9 кг. Кроме этого, все большим спросом пользуются дешевые виды мяса. Курятина пока занимает почти 50% в структуре потребления мяса.

Внутренний спрос на курятину увеличился из-за перехода потребителей с более дорогих видов мяса (свинины и говядины) на более доступные.

В 2014 году потребление свинины в Украине снизилось на 8% в сравнении с предыдущим периодом. Тенденция снижения потребления продолжалась и в 2015-2016 гг.

Таблица 6.1

Потребление мяса в Украине по видам на душу населения в 2013-10 мес. 2016 гг., кг за период

|

|

2013 |

2014 |

2015 |

10 мес. 2016 (факт) |

|

Потребление на душу населения, кг за период |

56,1 |

54,1 |

50,9 |

41,5 |

|

в том числе: |

||||

|

Говядина |

9,2 |

9,1 |

8,1 |

5,6 |

|

Свинина |

21,5 |

19,7 |

18,1 |

15,7 |

|

Птица |

24,4 |

24,4 |

23,9 |

19,7 |

Источник: по данным Государственной службы статистики Украины

В 2015 году потребление мяса в расчете на одного человека составило 51,4 кг, что меньше на 36% рациональной нормы. В структуре потребления 47% приходилось на мясо птицы, 35% на свинину и 16% на говядину.

Снижение спроса на мясо в совокупности с удешевлением национальной валюты привело к сокращению импорта в 2015-2016 гг. Особенно, в этот период наблюдается рекордное падение импорта свинины. В количественном выражении объемы импортируемой свинины уменьшились более чем в 10 раз в 2016 году к предыдущему году.

Сокращение собственного производства, рост экспорта и снижение импорта на фоне уменьшения покупательной способности населения стали фактором к падению потребления мяса украинцами.

6. Анализ проблем и тенденций развития рынка в Украине

В Украине существует ряд проблем в функционировании рынка животноводства, что отрицательно сказывается на качественных и количественных характеристиках как состояния отрасли, так и развития аграрного сектора.

Основными проблемами на нынешнем этапе развития отрасли являются:

- распространение африканской чумы свиней, появление птичьего гриппа и нодулярного дерматита КРС – это обусловило то, что ряд стран запретили ввоз мяса на свои территории из Украины, украинские предприятия потерпели значительные убытки, на рынке присутствует профицит свинины

- устаревшие технологии выращивания с/х животных и переработки мяса на украинских предприятиях, недостаток технических средств и основных фондов – соответственно низкая рентабельность отрасли и незаинтересованность в финансировании, повышение производственных затрат на предприятиях АПК. Наименее рентабельным считается разведение крупного рогатого скота

- несовершенство аграрной политики поддержки отрасли – отсутствие государственной финансовой помощи крупно-товарным специализированным предприятиям и бюджетной поддержки личным подсобным хозяйствам, способствует снижению материальной заинтересованности товаропроизводителей в увеличении производства. Важным решением должно стать восстановление государственных закупок животноводческой продукции у сельскохозяйственных товаропроизводителей и обеспечения им минимальных закупочных цен

Эти и ряд других проблем сдерживают развитие отрасли животноводства и требуют немедленного решения, во всех сегментах комплекса.

Потребительские предпочтения определяют тенденции развития отрасли. Из-за низкой покупательной способности и высоких розничных цен на мясо потребители отдают предпочтение более дешевым видам продукции – мясо птицы.

Около половины объёма произведённого в Украине мяса составляет мясо птицы. Птицеводство обеспечивает быстрый оборот вложенных средств. Характерными особенностями этой отрасли является высокая биологическая скороспелость птицы и быстрый воспроизводственный цикл. Особенности содержания птицы при применении сухого комбикорма для кормления, способствуют внедрению комплексно-механизированных и автоматизированных безотходных технологий в интегрированных хозяйственных структурах.

Экономическая эффективность производства мяса КРС характеризуется низкими показателями окупаемости затрат и высоким уровнем убыточности. Причины роста себестоимости производства продукции КРС напрямую связаны со слабым уровнем организации кормления животных кормами и недостаточным материально-техническим и ресурсным обеспечением. Производство мяса КРС остается убыточным также из-за слишком больших затрат некачественного корма, более чем вдвое выше нормативного значения.

Наращивание объемов производства мяса КРС должно обеспечиваться через: снижение количества яловых коров и гибели животных; качественными кормами; комплексной механизацией и автоматизацией производственных процессов и т.д. Окончательная отмена специального режима НДС создаст дополнительные сложности для многих производителей на рынке КРС.

Наличие в отдельных областях Украины проблем с распространением заболеваний АЧС углубляет кризисные явления в отрасли свиноводства, так как создает проблемы со сбытом продукции и не стимулирует наращивание поголовья свиней. К тому же, ежегодно в Украине сокращается потребление свинины.

Министерство аграрной политики разработало проект инновационно-инвестиционной модели развития животноводства. Им предусмотрена финансовая инвестиционная поддержка для внедрения новых производительных технологий по выращиванию молодняка крупного рогатого скота, свиней и птицы, апробированных европейской и мировой практикой, и развитие селекционно-племенной работы.

Государственная целевая программа развития предусматривает применение современных инновационных технологий в сельскохозяйственном производстве и переработке продукции путем разработки инвестиционных бизнес-проектов в разрезе отраслей с учетом технологических и региональных особенностей. Однако в условиях стагнации экономики и отсутствия в государстве необходимых средств, реализация этих мер не происходит.

Учитывая низкую рентабельность производства, отрасль животноводства не интересна частным инвесторам. В Украине так и не модернизирован процесс выращивания живой массы животных и переработки мясной продукции.

Единственным перспективным направлением на данном этапе остается отрасль птицеводства.

Основными факторами развития отрасли, кроме инвестиций является техническое переоснащение и расширение производственных мощностей птицеводческих предприятий, качественное улучшение племенных ресурсов, современный менеджмент и государственная поддержка.

Украина благодаря благоприятным агроклиматическим условиям имеет один из крупнейших в мире потенциалов для развития в сфере животноводства и производства мясопродуктов. Поэтому следует реализовать этот природный потенциал, требующий введения эффективного экономического механизма, государственного регулирования, применения инновационной продукции и т.д.